ザイム

移民向けの新しいカードが利用可能

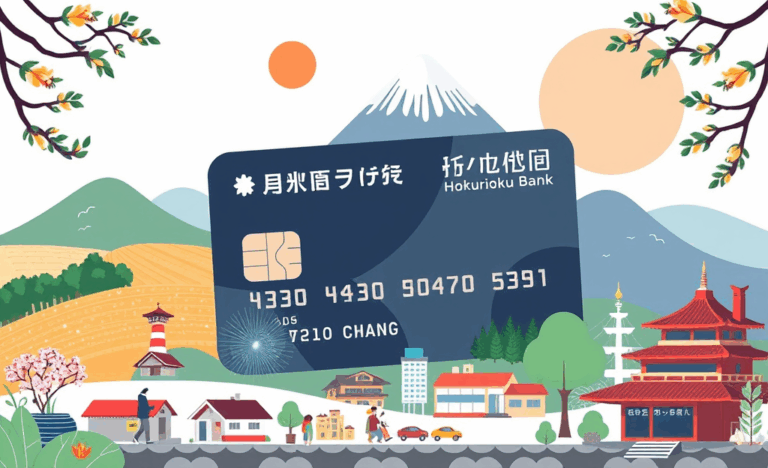

移民カードは、今後の外国人材のビザおよび在留資格の管理を大きく変える可能性を秘めています。この新しいカードを活用することで、来日する外国人たちは、複雑な手続きを簡素化し、スムーズに必要なビザや在留資格を取得できるようになります。本記事では、この移民カードの導入背景、具体的な機能、そして外国人材に与える影響について詳しく探っていきます。 制度概要と意義 新カード制度導入の背景には、増加する外国人材への迅速かつ効率的な対応が求められている現状があります。日本は海外からの労働者数が年々増加しており、その中で在留資格確認の一元化が特に大きな課題となっています。この制度は、複雑な手続きを簡素化する目的で、外国人が日本に到着した直後からスムーズに必要なビザや在留資格の管理が可能となるように設計されています。社会的意義としては、外国人材の定着促進や生活の安定化が挙げられます。この制度により、日本社会への順応がサポートされ、外国人の地域社会への貢献度が高まることが期待されています。特に、多様性の促進が図られ、異文化間交流が活発になることで、さらなる国際化が進むでしょう。行政的メリットとしては、管理業務が効率化されることが大きなポイントです。カード導入により、物理的な書類の削減とデジタル管理の推進が可能となり、行政コストの削減が見込まれています。また、法務省の取組みとして、この制度は入居移民の円滑なサポートを目的とした施策と連携しています。総じて、この新カード制度の導入は、日本での外国人材の活躍を支援する重要なステップとなることでしょう。 カードの機能と利用手順 このカードは移民にとって非常に便利な機能を備えています。ビザや在留資格の管理が迅速かつスムーズに行えるよう、設計されています。利用開始までの手順も簡単で、必要な情報を入力するだけで使用を開始することができます。 物理的特徴と技術仕様 新しい移民向けのカードは、日本への入国直後に必要となるビザや在留資格の管理を効率的にサポートします。このカードは、重要な部分としてICチップを搭載しており、デジタル庁のICカードに見られる技術を活用します。カード自体の素材は、耐久性の高いプラスチック素材となっており、日常的な使用にも耐えうる強度を持っています。ICチップには個人情報がセキュアに保存されており、生体認証情報や在留資格詳細が含まれています。サイズは標準的なクレジットカードと同様で、どこでも簡単に持ち運び可能です。また、カード自体は近接型の非接触IC技術に対応しており、デンソーウェーブの技術にも基づいています。以下にカードの仕様を示します。 項目 内容 サイズ 標準クレジットカードサイズ 素材 耐久性プラスチック ICチップ 近接型非接触タイプ 内蔵情報 生体認証、在留資格 主要な利用シーン 移民向けの新しいカードは、日本の生活において重要な役割を果たします。これにより、外国人材は来日後すぐに必要な手続きを効率的に進められます。例えば、銀行口座の開設では、カードを提示することで本人確認が容易になります。これは、金融機関でも待ち時間を短縮し、手続きのスムーズさを確保します。さらに、外国人在留支援センターとの連携により、生活支援が一元化され、労働や住宅に関する相談が多言語でサポートされます。行政手続きでは、在留資格の更新や新たなビザの申請が容易になるため、手間を大幅に削減できます。各自治体はデジタル技術を活用し、情報の共有や手続きを効率化することで、外国人の方が直面する壁を低くし、日本社会にスムーズに溶け込む手助けをしています。 銀行口座開設 在留資格の更新 多言語での生活相談 利便性とセキュリティ強化 移民向けの新しいカードは、利便性とセキュリティを大幅に向上させることを目的としています。外国人材は、来日直後から必要なビザや在留資格の管理をよりスムーズに行えるようになり、煩雑な手続きが簡略化されます。さらに、このカードは個人情報の保護が強化されており、安心して利用できる環境が整っています。 利便性向上の具体例 移民向けの新しいカード導入により、手続きの簡素化とオンライン申請の拡大が進んでいます。このカードは来日直後からワンストップサービスを実現し、ビザや在留資格の管理を劇的に効率化します。例えば、来日者は出入国管理局のオンラインシステムを介して必要な手続きをすべてデジタルで完了できるようになりました。これにより、物理的な書類の提出が不要となり、政府機関を訪れる回数も大幅に減少します。さらには、このオンラインシステムは多言語に対応しており、言語の壁を越えたスムーズな手続きを実現します。加えて、自動通知機能により更新時期を逃すことがなく、安心して生活を送れます。金融機関や医療機関などのサービスとも連携し、生活のさまざまな場面で利便性が向上しています。このような技術の進化により、外国人材の日本での生活がより快適かつ安心なものとなっています。 高度セキュリティ技術の実装 移民向けの新しいカードは個人情報保護を重視し、高度なセキュリティ技術を実装しています。特に、カードに組み込まれた暗号化チップが重要な役割を果たします。このチップによりデータは高度に暗号化され、不正なアクセスから情報を守ります。また、このカードは二要素認証に対応しており、二段階認証を通じてさらにセキュリティを強化します。このプロセスは、ユーザーがIDとパスワードに加えて追加の認証情報を提示することで、安全なアクセスを確保します。さらに、セキュアなデータ暗号化プロトコルを採用し、通信中のデータの安全性を保ちます。これにより、重要な個人情報が不正使用されるリスクを最小限に抑えます。すべての技術が連携し、移民の方々が安心して日本で生活を始めるための基盤を提供します。これらのセキュリティ機能は、現代のサイバーセキュリティの基準を満たし、安心して利用できるシステムを構築しています。 利用者支援と今後の展望 利用者支援は、カードを持つ外国人材が日本での生活をより快適に送るための重要な要素です。現在提供されているサポート内容を活用することで、利用者は必要な手続きをスムーズに進めることができます。今後はさらなるサービスの拡充を目指し、より多くの支援策を検討していく計画です。 多言語サポート体制 多言語サポート体制の充実は、来日する外国人にとって非常に重要です。まず、多言語コールセンターは、言語の壁を感じることなく問い合わせを可能にし、全国どこからでも利用可能です。これにより、外国人は役所や生活に関する情報を迅速に得ることができます。さらに、テレコメディアのサービスを活用すれば、電話通訳やテレビ電話でリアルタイムの通訳を受けることが可能です。次に、オンラインチャットはスマートフォンを通じて迅速な対応を提供し、外国人が必要とする情報へ即座にアクセスできる利便性を提供します。また、窓口での通訳サービスも展開されており、住民窓口での手続きをスムーズにします。これらのサービスを利用することで、利用者負担の軽減が可能となり、言語の壁を感じるストレスを大幅に低減できます。このように多言語サポートは、外国人が安心して生活をスタートできる環境を整えるための重要なインフラです。 機能拡充ロードマップ 移民向けの新しいカードは、到着直後の外国人材にとって重要なツールとなります。今後の計画として、モバイルとの連携機能が追加される予定です。この機能により、ユーザーはスマートフォンを介してカード情報を簡単に確認し、更新手続きを行えるようになります。また、健康保険証との機能統合も図られています。これにより、健康保険情報を一元管理することができ、医療機関での手続きが迅速化します。このような機能拡充は、カード所持者の利便性を大幅に向上させるだけでなく、デジタル政府化の一環として、日本全体のデジタル改革に貢献します。日本政府は、デジタル利便性の向上を目指し、行政サービスの効率化を積極的に推進しています。この新カードの導入は、外国人材と日本社会の統合を促進する重要なステップとなるでしょう。これにより、外国人材はより迅速に日本の社会へ適応し、安心して生活が送れるようになります。 移民カードの導入により、外国人材のビザと在留資格の管理が一層簡便になります。これによって、日本での生活をスタートさせる際の負担が軽減されることが期待されます。 政策優先事項を確認